スマホdeほけん編集部監修者

ファイナンシャルプランナー

保有資格

AFP・2級FP技能士

専門分野・得意分野

生命保険・社会保障・金融全般に精通。保険業界での実務経験をもとに、ユーザー目線で正確かつ中立的な情報発信を行っています。

「終身保険を解約したら返戻金はいくら?」「どのタイミングで解約すると損しない?」

こうした疑問は多くの加入者が抱えており、解約返戻金の正しい理解が家計管理に役立ちます。

この記事では、終身保険の解約返戻金シミュレーションの考え方と注意点、賢い見直しの方法を詳しく解説します。

終身保険の解約返戻金の仕組みと背景

解約返戻金は契約年数や商品タイプで大きく異なるのが特徴です。

| 要素 | 内容 |

|---|---|

| 保障が一生涯続く | 死亡保障が一生涯確保できる。 |

| 貯蓄性がある | 払込期間満了後、解約返戻金が貯まる。 |

| 相続対策として活用可能 | 死亡保険金が相続財産の一部として機能。 |

| 資産形成と保障の両立 | 長期の資産形成と死亡保障を兼ねる。 |

解約タイミングは返戻率に直結

損失を避けるため、払込終了後の解約が基本です。

終身保険の返戻金シミュレーション例

代表的な契約例に基づき返戻金の推移を確認します。

1. 30歳契約|保険金額500万円・払込期間60歳まで

40歳解約:返戻率約30〜40%(元本割れ)

50歳解約:返戻率約60〜70%

60歳払込満了:返戻率約100〜110%

70歳以降:返戻率120〜130%(商品により異なる)

2. 40歳契約|保険金額300万円・払込期間65歳まで

50歳解約:返戻率約40〜50%

60歳解約:返戻率約80〜90%

65歳払込満了:返戻率約100〜110%

75歳以降:返戻率115〜125%

3. 変額終身保険|市場運用型・払込期間60歳まで

運用好調:返戻率120〜150%(60歳時点)

運用低調:返戻率90〜110%(60歳時点)

※運用状況により大きく変動。

返戻金シミュレーションの注意点と活用法

返戻金額はシミュレーションと実際で差異が生じることが多いため注意が必要です。

| ポイント | 内容 |

|---|---|

| シミュレーションはあくまで目安 | 契約条件と市場環境によって変動。 |

| 途中解約の元本割れ | 短期解約では損失リスクが高い。 |

| 税金の影響 | 解約返戻金に課税されるケースあり。 |

| 保障ニーズの再確認 | 解約せず保障を継続した方が有利な場合も。 |

| 資産形成との併用 | 変額保険・iDeCo・NISAと組み合わせる。 |

解約前に保障の必要性と資産形成計画を総合的に検討

損失回避と将来資金準備のバランスが重要です。

解約返戻金シミュレーションで確認すべき重要ポイント

1. 契約内容と返戻率の推移|設計書の確認

保険会社の設計書で年齢ごとの返戻率を確認しましょう。

2. 解約タイミングと返戻金の影響|元本割れを避ける

払込終了後の解約が基本。早期解約は避ける。

3. 税金と課税対象額|税制上の影響

解約返戻金が払込保険料を超えた場合、所得税の課税対象になります。

4. 保障継続のメリット・デメリット|必要性の検討

今後の保障ニーズと保険料負担を比較して判断。

5. 資産形成商品の併用|運用と保障の分離

変額保険・iDeCo・NISAを併用してリスクを分散。

Q&A|終身保険の解約返戻金に関するよくある疑問

Q1. 解約返戻金はいつから増え始める?

A. 多くの商品では契約10〜15年目以降から返戻率が大きく上昇します。

Q2. 払込満了後すぐ解約するべき?

A. 必要保障や運用目的によって異なります。継続で返戻率がさらに上昇するケースも。

Q3. 変額型の返戻金はどの程度変動する?

A. 市場環境によりますが、好調時は150%以上、低調時は90%程度まで変動します。

Q4. 解約返戻金に税金はかかる?

A. 払込保険料総額を超えた部分に所得税が課税されます。

Q5. 解約と資産形成は両立可能?

A. はい。解約返戻金とiDeCo・NISAの活用で資産形成を継続できます。

終身保険のしくみと受け取れる給付金

終身保険は、死亡保障と資産形成の両方を目的とした保険です。契約内容によっては、保障の開始時期や払込期間がライフプランに大きく影響します。

ここでは、終身保険の基本的なしくみと給付金の種類を確認しましょう。

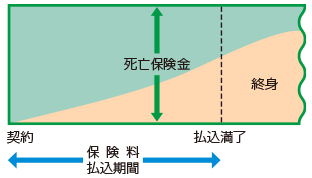

保障内容と払込期間の関係

終身保険では、契約時から死亡保障が開始され、保険料の払込が完了した後も保障は一生涯続きます。

払込期間は契約時に選べ、短期払や終身払が一般的です。

受け取れる主な給付金

終身保険で受け取れる主な給付金は、次の2種類です。

| 給付金の種類 | 給付を受け取れる条件 |

|---|---|

| 死亡保険金 | 被保険者が亡くなった場合 |

| 高度障害保険金 | 所定の高度障害状態に該当した場合 |

これらの給付金は、遺族の生活保障や医療・介護費用に充てることが可能です。

まとめ

終身保険の解約返戻金は、契約条件・年数・商品タイプによって大きく異なります。

返戻率の推移と解約タイミングを正確に把握し、保障継続と資産形成の両面で合理的な判断を行うことが重要です。

変額保険・iDeCo・NISAなどの資産形成商品との併用により、経済的な安定と将来資金準備を効率的に実現できます。

監修者からひとこと

スマホdeほけん編集部監修者

ファイナンシャルプランナー

終身保険の解約返戻金は、単なる「戻り額」ではなく、家計戦略と資産形成戦略の中核として位置づけるべきです。

保障目的・資産形成目標・税制面の影響を総合的に判断し、必要に応じて解約のタイミングや資金の活用先を検討しましょう。

特に変額終身保険やiDeCo・NISAとの併用により、保障と運用の分離と両立を図ることで、経済的な持続可能性を高める設計が可能です。