スマホdeほけん編集部監修者

ファイナンシャルプランナー

保有資格

AFP・2級FP技能士

専門分野・得意分野

生命保険・社会保障・金融全般に精通。保険業界での実務経験をもとに、ユーザー目線で正確かつ中立的な情報発信を行っています。

「保険を解約すると税金がかかる?」「どのタイミングで課税されるの?」

このような疑問を抱く方は多いでしょう。

保険の解約時に受け取る返戻金には、条件によって所得税や住民税、場合によっては贈与税や相続税がかかります。

本記事では、税金が発生する仕組みと計算方法、節税のポイントについて詳しく解説します。

保険解約時に税金が発生する理由と背景

解約返戻金が利益(所得)とみなされることが課税の根拠です。

| 理由 | 内容 | 注意点 |

|---|---|---|

| 払込保険料との差額が所得 | 返戻金から払込総額を引いた利益部分が課税対象。 | 利益がなければ税金はかからない。 |

| 契約形態で課税区分が変わる | 契約者・被保険者・受取人の組み合わせで税種が異なる。 | 所得税・贈与税・相続税に分類される。 |

| 一時所得扱いが基本 | 個人契約の場合、差額は一時所得として課税。 | 50万円の特別控除が適用される。 |

解約返戻金が払込総額を超えない場合

元本割れなら税金は発生しません。

保険解約で税金が発生する主なケース

1. 払込保険料を超えた返戻金を受け取る場合|利益部分に所得税が課税

返戻金が払込総額を上回った差額部分が一時所得となり、課税対象となります。

50万円の特別控除後、さらに1/2を課税対象とする優遇制度があります。

2. 契約者と受取人が異なる場合|贈与税や相続税が適用される可能性

契約者と受取人の関係次第では、一時所得ではなく贈与税や相続税の対象となります。

例えば、契約者が親、受取人が子の場合は贈与税の対象です。

3. 高額な解約返戻金を受け取る場合|一時所得控除を超える利益

返戻金が高額になると50万円の特別控除を超え、所得税・住民税の負担が生じます。

特に長期運用型や外貨建て保険で起こりやすいケースです。

4. 名義変更時の贈与・相続該当|税種が変わる可能性

契約者変更を行った場合、税法上は贈与または相続とみなされ課税されることがあります。

事前に契約者・受取人の関係を見直すことが重要です。

5. 法人契約の解約時|返戻金は法人所得として課税

法人契約の保険を解約すると、返戻金が法人の課税所得に加算されます。

利益分に法人税が課せられるため、決算対策が求められます。

保険解約時の税金を抑える方法と注意点

所得控除や解約タイミングの工夫で税負担を軽減できます。

| 対策 | 内容 |

|---|---|

| 一時所得控除の活用 | 50万円控除と1/2課税ルールを最大限利用する。 |

| 解約時期の調整 | 他の一時所得と重複しない年度に解約する。 |

| 契約者・受取人の最適化 | 贈与税・相続税が発生しにくい契約形態に整備。 |

| 資産形成商品の活用 | 変額保険・iDeCo・NISAなど税制優遇型の商品を利用。 |

法人契約では決算期を意識

返戻金による所得増を抑えるため、決算対策が必要です。

保険解約前に確認すべき重要ポイント

1. 返戻金と払込総額の差額|課税対象額の確認

まず、返戻金と払込保険料の差額(利益額)を明確にします。

元本割れであれば税金はかかりません。

2. 契約者・受取人の関係|税種の確認

契約者・被保険者・受取人の関係によって適用される税金(所得税・贈与税・相続税)が決まります。

3. 一時所得控除の活用可否|控除で課税額を軽減

特別控除50万円と1/2課税が適用できるか確認します。

特に複数の一時所得がある場合は注意が必要です。

4. 他の一時所得の有無|課税対象額の総合計を把握

保険満期金・退職金・懸賞金など、他の一時所得と合算する必要があります。

5. 専門家(税理士・FP)への事前相談|最適な節税策の立案

複雑な税制と契約形態を総合的に判断できる税理士やFPへの相談が有効です。

終身保険のしくみと受け取れる給付金

終身保険は、死亡保障と資産形成の両方を目的とした保険です。契約内容によっては、保障の開始時期や払込期間がライフプランに大きく影響します。

ここでは、終身保険の基本的なしくみと給付金の種類を確認しましょう。

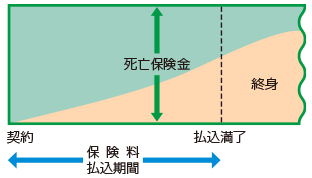

保障内容と払込期間の関係

終身保険では、契約時から死亡保障が開始され、保険料の払込が完了した後も保障は一生涯続きます。

払込期間は契約時に選べ、短期払や終身払が一般的です。

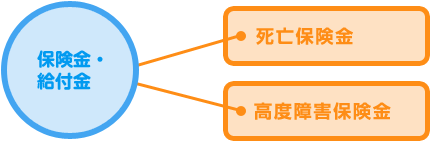

受け取れる主な給付金

終身保険で受け取れる主な給付金は、次の2種類です。

| 給付金の種類 | 給付を受け取れる条件 |

|---|---|

| 死亡保険金 | 被保険者が亡くなった場合 |

| 高度障害保険金 | 所定の高度障害状態に該当した場合 |

これらの給付金は、遺族の生活保障や医療・介護費用に充てることが可能です。

Q&A|保険解約と税金に関するよくある疑問

Q1. 解約返戻金が元本割れの場合も税金はかかりますか?

A. いいえ。払込総額以下の場合、課税されません。

Q2. 一時所得控除は何回でも使えますか?

A. はい。同一年内の一時所得すべてに対して50万円の控除が適用されます。

Q3. 法人契約の保険を解約すると個人の税金は?

A. 法人所得となり、個人の税金は発生しません。ただし、法人税が課されます。

Q4. 資産形成型保険は税金対策に有効?

A. はい。変額保険などは運用と保障を兼ね、長期的な税制優遇が期待できます。

Q5. 解約タイミングを誤ると税負担が増えますか?

A. はい。他の一時所得と重なると税率が高くなる場合があるため、解約年度は重要です。

まとめ

保険解約時の税金は、利益部分(返戻金と払込総額の差額)に対して発生します。

契約者・受取人の関係や契約内容により、所得税・贈与税・相続税のいずれかが課税される可能性があります。

控除制度の活用と適切なタイミングでの解約、変額保険やiDeCo・NISAといった税制優遇型の資産形成商品の利用も効果的です。

監修者からひとこと

スマホdeほけん編集部監修者

ファイナンシャルプランナー

保険解約と税金の関係は単純ではなく、契約形態・解約時の利益・受取人の状況によって大きく異なります。

特に一時所得控除の適用可否や贈与税・相続税との区別が難しいケースが多いため、慎重な判断が求められます。

また、解約返戻金を再投資する際は、iDeCo・NISA・変額保険などの税制優遇を活用し、将来的な税負担と保障不足に備える総合的な資産設計が不可欠です。

個別の状況に応じて、税理士やFPなど専門家の助言を受けながら最適な戦略を立てましょう。